Dieser Text bezieht sich auf die

. Die Version die für die

Wie kann ich den Kinderfreibetrag in den ELStAM eintragen lassen?

Der Kinderfreibetrag wird zwar erst nachträglich gewährt, Sie können ihn jedoch in Ihren elektronischen Lohnsteuerabzugsmerkmalen (ELStAM) eintragen lassen. Zwar zahlen Sie dann nicht weniger Einkommensteuer voraus. Die unterjährige Belastung kann dennoch sinken. Denn der Kinderfreibetrag wird zur Berechnung von Kirchensteuer und Solidaritätszuschlag berücksichtigt, die dadurch geringer ausfallen. Sie müssen den Freibetrag bei Ihrem Finanzamt eintragen lassen. Dafür sollten Sie die folgenden Unterlagen mitbringen:

- Personalausweis oder Reisepass

- Lohnsteuerbescheinigung

- Abstammungsurkunde

- ggf. Vaterschaftsanerkennungsurkunde, wenn Sie nicht verheiratet sind

- ggf. Lebensbescheinigung für Kinder, die an einem anderen Wohnort gemeldet sind

Die Lebensbescheinigung darf nicht älter als drei Jahre sein. Wer die Lebensbescheinigung nicht vorlegen kann, z.B. weil das Kind im Ausland lebt, muss sich an sein Finanzamt wenden. Dort trägt der Finanzbeamte den Kinderfreibetrag ein.

Auch Eltern volljähriger Kinder müssen sich für die Eintragung von Freibeträgen an das Finanzamt wenden.

(2019): Wie kann ich den Kinderfreibetrag in den ELStAM eintragen lassen?

Steuerfreibeträge für Kinder zahlen sich aus

Da Kindern, ebenso wie den Eltern, jährliche Freibeträge bei der Einkommensbesteuerung zustehen, kann die Steuerlast völlig legal vermindert werden. Auch wenn bei den anhaltend niedrigen Zinsen der Sparerfreibetrag nicht mehr so schnell ausgeschöpft wird wie früher, sollten Eltern überlegen, inwieweit es sinnvoll ist, Kapitalerträge auf mehrere Schultern zu verteilen.

Bei einem Zins von 1 Prozent beispielsweise muss man schon über 80.100 Euro angelegt haben, um den Sparerpauschbetrag von 801 Euro zu überschreiten. Mit folgenden erhöhten Steuerbefreiungen können 2019 auch Kinder rechnen, wenn sie ausschließlich Einnahmen aus Kapitalvermögen haben:

- Grundfreibetrag 9.168 Euro

- Sparer-Pauschbetrag 801 Euro

- Sonderausgaben-Pauschbetrag 36 Euro

- Insgesamt steuerfrei (pro Kind) 10.004 Euro.

Das heißt: Zinsen, Dividenden und andere Einnahmen aus Kapitalvermögen, zu denen auch Gewinne aus der Veräußerung von nach 2008 erworbenen Wertpapieren gehören, sind bis zur Höhe von 10.004 Euro in diesem Jahr steuerfrei.

Die Schenkung von Kapitalvermögen an Kinder ist bis zu einem Betrag von 400.000 Euro pro Kind schenkungsteuerfrei. Eine Vermögensübertragung innerhalb der Familie erkennt die Finanzverwaltung jedoch nur an, wenn sie nicht allein aus Steuervermeidungsgründen vorgenommen wird. Die Schenkung muss also den zivilrechtlichen Vorschriften entsprechen und glaubhaft sein. Mindestvoraussetzung dafür ist ein Konto oder Depot auf den Namen des Kindes.

Zudem dürfen die Eltern nicht mehr ohne weiteres auf das verschenkte Kapital und dessen Zinsen für eigene Zwecke zurückgreifen. Zu berücksichtigen ist ferner, dass Kinder mit hohen Einkünften eigene Beiträge in die gesetzliche Krankenversicherung zahlen müssen. Auch für andere Fördermaßnahmen wie zum Beispiel BAföG sind bestimmte Einkommens- und Vermögensgrenzen zu beachten. Bei größeren, komplexeren Vermögensübertragungen ist es daher empfehlenswert, sich vorher unter rechtlichen und steuerlichen Aspekten beraten zu lassen.

(2019): Steuerfreibeträge für Kinder zahlen sich aus

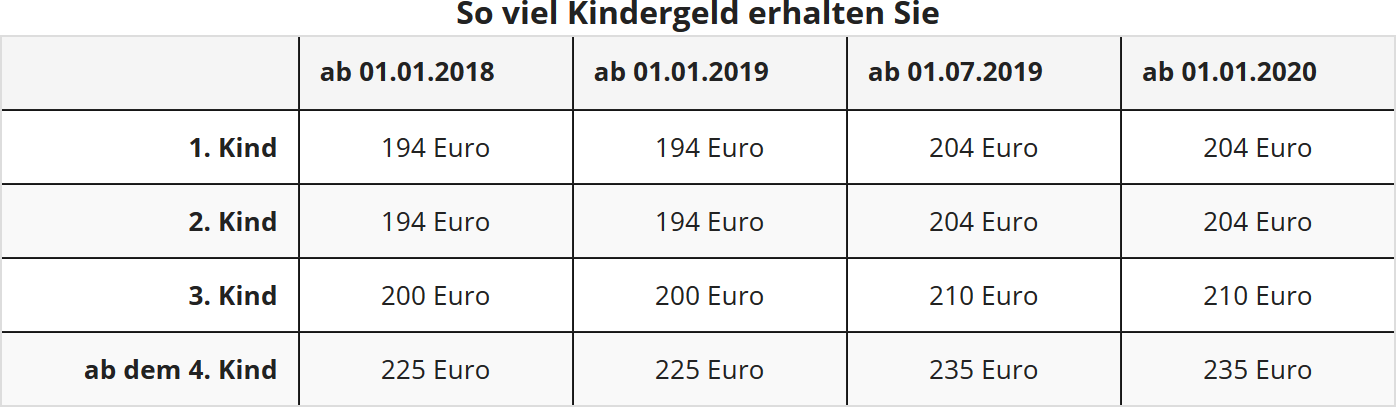

Bekomme ich für alle Kinder gleich viel Kindergeld?

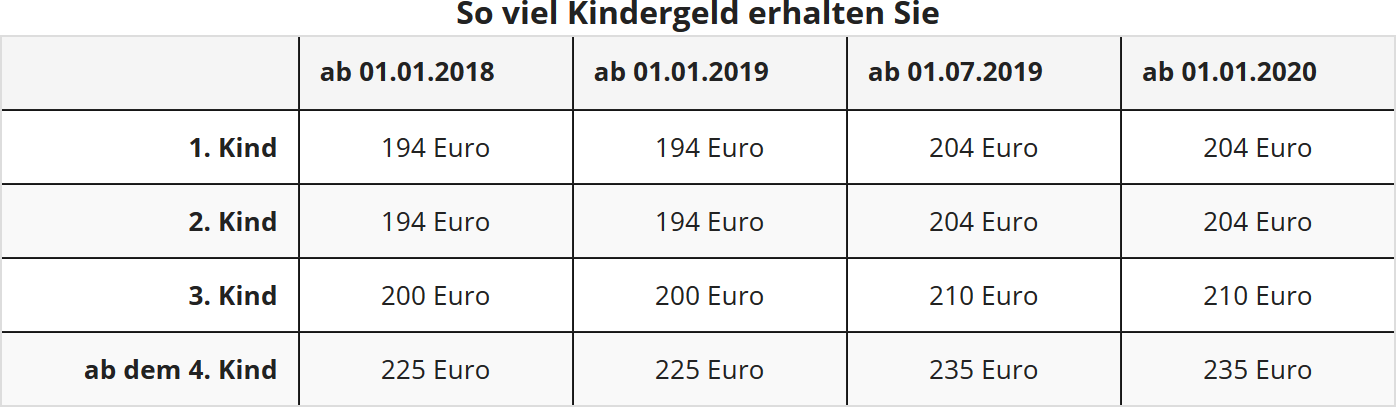

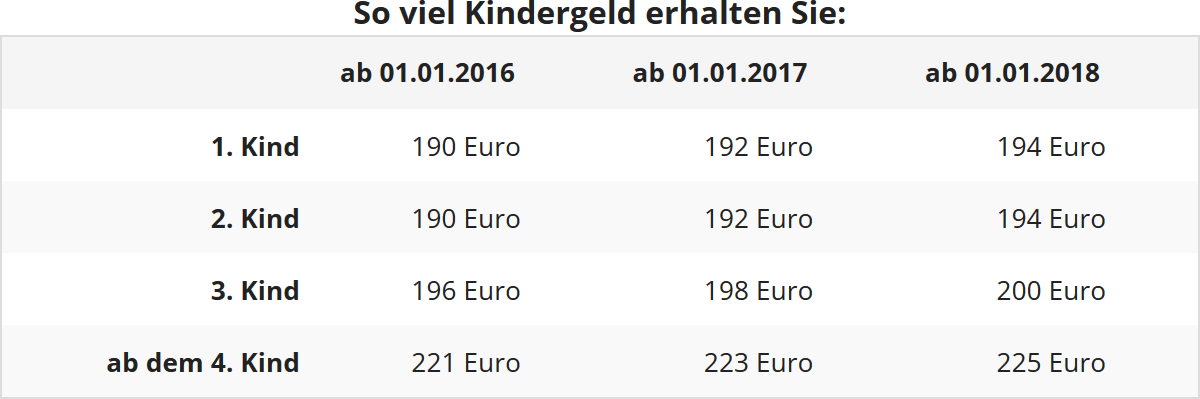

Wer mehrere Kinder hat, bekommt nicht für jedes Kind gleich viel Kindergeld. Der Anspruch auf Kindergeld beträgt:

Für Kinder bis zur Vollendung des 18. Lebensjahres wird in jedem Fall Kindergeld gezahlt. Dabei spielt es keine Rolle, wie hoch das Einkommen des Kindes ist.

Für volljährige Kinder besteht der Anspruch weiter bis zum 25. Geburtstag, solange sie in Ausbildung sind oder einen Freiwilligendienst leisten. Das Kindergeld wird ausgezahlt durch die Familienkassen der Bundesagentur für Arbeit. Angehörige des öffentlichen Dienstes oder Empfänger von Versorgungsbezügen bekommen das Geld von ihren Arbeitgebern ausgezahlt.

Tipp

Ein Kind, für das Sie selbst kein Kindergeld beziehen, kann als so genanntes Zählkind den Kindergeldanspruch für Ihre weiteren Kinder erhöhen. Zum Beispiel: Ein Ehepaar hat drei gemeinsame Kinder, der Mann hat außerdem ein Kind aus einer vorhergehenden Beziehung. Das Kind lebt bei seiner leiblichen Mutter, die auch Kindergeld bezieht.

Wenn nun die zweite Frau ihren Gatten als Berechtigten angibt, kann dessen erstes Kind als Zählkind mitgerechnet werden. Die Eheleute erhalten nun zwar kein Kindergeld für dieses Kind, jedoch werden die weiteren Kinder als zweites, drittes und viertes Kind angerechnet. Übers Jahr hinweg bekommt die Familie dadurch 372 Euro mehr Kindergeld.

Hinweis: Aktuell hat der Bundesfinanzhof zu so genannten Zählkindern im Rahmen von nichtehelichen Lebensgemeinschaften wie folgt entschieden: Leben die Eltern eines gemeinsamen Kindes in nichtehelicher Lebensgemeinschaft zusammen und sind in deren Haushalt auch zwei ältere, aus einer anderen Beziehung stammende Kinder eines Elternteils aufgenommen, erhält der andere Elternteil für das gemeinsame Kind nicht den nach § 66 Abs. 1 EStG erhöhten Kindergeldbetrag für ein drittes Kind (BFH-Urteil vom 25.4.2018, III R 24/17).

(2019): Bekomme ich für alle Kinder gleich viel Kindergeld?

Habe ich nur bei meinen leiblichen Kindern einen Anspruch auf Kindergeld?

Nein. Kindergeldanspruch besteht für leibliche Kinder des Antragstellers und auch für dessen adoptierte Kinder. Für Pflegekinder können Sie Kindergeld beantragen, wenn diese in Ihrer Familie leben und ein dauerhaftes Aufsichts-, Betreuungs- und Erziehungsverhältnis besteht. Weiterhin darf das Obhuts- und Pflegeverhältnis zu den leiblichen Eltern nicht mehr bestehen. Gelegentliche Besuche der leiblichen Eltern sind natürlich unschädlich. Haben Sie Geschwister in Ihren Haushalt aufgenommen, besteht Anspruch auf Kindergeld, wenn sie Pflegekindern gleichgesetzt werden können.

Kindergeld wird auch gezahlt, wenn in Ihrem Haushalt ein Stief- oder Enkelkind lebt. In diesen Fällen liegt allerdings kein Kindschaftsverhältnis im Sinne des Steuerrechts vor. Deswegen steht Stief- oder Großeltern ein Kinderfreibetrag auch nicht automatisch zu, sondern erst, wenn die leiblichen Eltern die Freibeträge für Kinder in der Anlage K auf die neuen Bezugspersonen übertragen. Ist für Vollwaisen oder Kinder, die keine Kenntnis darüber haben, wo sich ihre Eltern aufhalten, keine andere Person bezugsberechtigt, können die Kinder selbst das Kindergeld erhalten. Sie bekommen dann den Betrag, der ihnen selbst für ein eigenes erstes Kind zustehen würde.

Haben Sie als Eltern ein Kind zur Adoption freigegeben, endet das Kindschaftsverhältnis zwischen Ihnen und dem Kind zu diesem Zeitpunkt. Gleichzeitig endet auch Ihr Anspruch auf Kindergeld und die steuerlichen Freibeträge.

Tipp

Für ein Kind, das Sie mit der Absicht, es zu adoptieren, in Ihren Haushalt aufgenommen haben, können Sie bereits vor der Adoption Kindergeld erhalten, denn es liegt in der Regel ein Pflegschaftsverhältnis vor.

(2019): Habe ich nur bei meinen leiblichen Kindern einen Anspruch auf Kindergeld?

Wie senke ich durch den Anspruch auf Kindergeld meine Kirchensteuer?

Die Höhe der Kirchensteuer richtet sich nach Ihrem Wohnort. Leben Sie in Bayern oder Baden-Württemberg, zahlen Kirchenangehörige 8 Prozent, in den übrigen Ländern 9 Prozent. Grundlage ist die festgesetzte Einkommensteuer. Sie zahlen folglich als Kirchensteuer 8 bzw. 9 Prozent Ihrer Einkommensteuer.

Beachten Sie: Die Kirchensteuer wird mit gleicher prozentualer Höhe auch im Rahmen der Abgeltungsteuer berücksichtigt. Sind bei Arbeitnehmern Kinderfreibeträge in ihren elektronischen Lohnsteuerabzugsmerkmalen (ELStAM) eingetragen, errechnet sich die monatliche Kirchensteuer aufgrund einer so genannten fiktiven Lohnsteuer.

Kirchensteuer ohne Kinderfreibetrag:

Sie leben in Berlin und haben einen Brutto-Monatslohn von 3.000 Euro in der Steuerklasse IV. Ihre monatliche Kirchensteuer beträgt 38,01 Euro.

Kirchensteuer mit zwei Kinderfreibeträgen: Sie leben in Berlin und haben einen Brutto-Monatslohn von 3.000 Euro bei Steuerklasse IV. Ihre monatliche Kirchensteuer beträgt nun 21,58 Euro.

Das ergibt eine Kirchensteuer-Ersparnis von 16,43 Euro pro Monat.

Ist also in den ELStAM eine "Zahl der Kinderfreibeträge" eingetragen, verringert sich nicht die monatliche Lohnsteuer, sondern nur die monatliche Kirchensteuer sowie der monatliche Solidaritätszuschlag. Das gilt auch dann, wenn Sie während des Jahres Kindergeld erhalten.

In der Einkommensteuerveranlagung senken die Kinderfreibeträge das zu versteuernde Einkommen nur dann, wenn das Kindergeld nicht günstiger ist als der Steuervorteil. Doch zur Berechnung von Kirchensteuer und Soli werden die Kinderfreibeträge "fiktiv" abgezogen.

Vorteil: Auch wenn Kinder nur für einen Teil des Jahres zu berücksichtigen sind, werden für die Berechnung der Kirchensteuer und des Solidaritätszuschlages stets der volle Kinderfreibetrag und BEA-Freibetrag abgezogen. Dies kommt in Betracht bei Beendigung der Berufsausbildung oder Geburt eines Kindes.

(2019): Wie senke ich durch den Anspruch auf Kindergeld meine Kirchensteuer?

Wie hängen Kindergeld und Kinderfreibetrag zusammen?

Für die Freibeträge gelten die gleichen Voraussetzungen wie für den Anspruch auf Kindergeld: Es muss ein Kindschaftsverhältnis vorliegen, das Kind muss zu Ihrem Haushalt gehören und unter 18 sein bzw. die Bedingungen für den verlängerten Anspruch auf Kindergeld erfüllen.

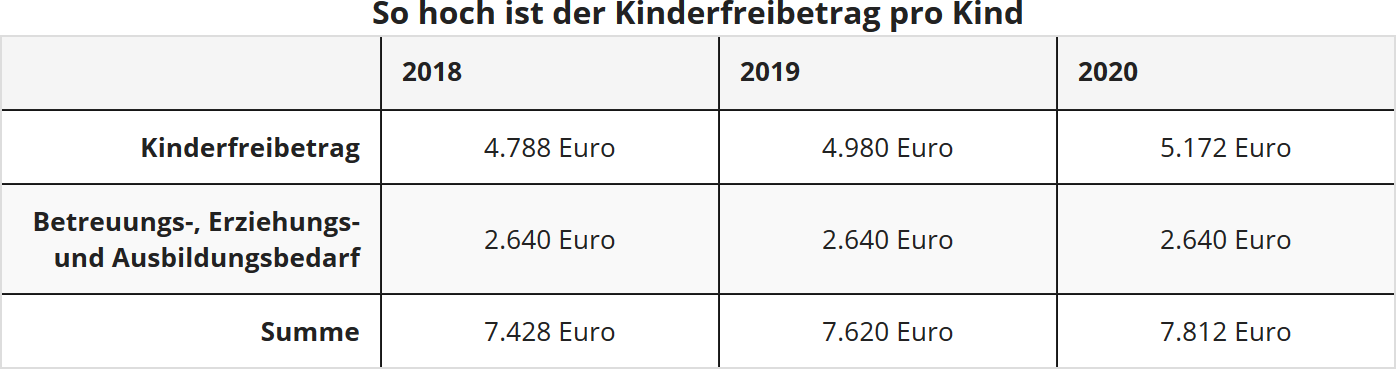

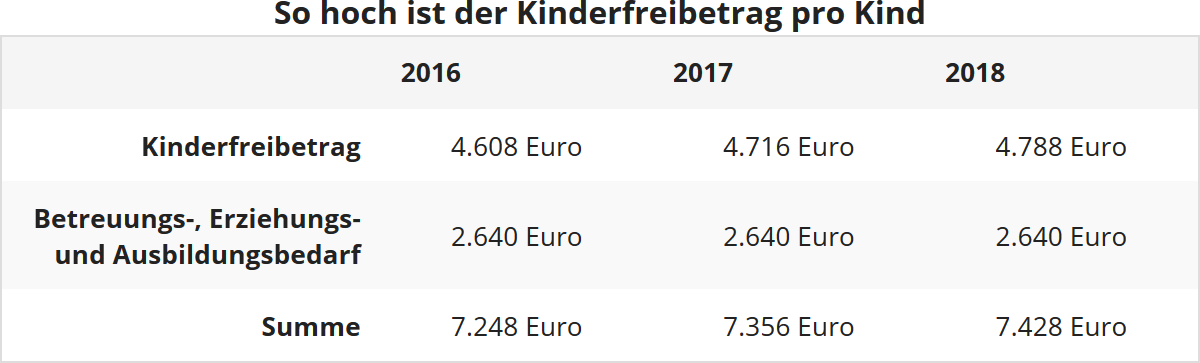

Der jährliche Kinderfreibetrag liegt im Jahre 2019 für Eltern, die steuerlich zusammen veranlagt werden, bei 4.980 (2019), 4.788 Euro (2018), 4.716 Euro (2017), der BEA-Freibetrag (für Betreuung, Erziehung und Ausbildung) bei 2.640 Euro. So steht Eltern für das Steuerjahr 2019 ein Freibetrag von insgesamt 7.620 Euro (2019) bzw. 7.428 Euro (2018) je Kind zu. Für getrennt Veranlagte bzw. Alleinstehende gilt, dass jeder Elternteil jeweils Anspruch auf den halben Freibetrag hat, also jeweils auf 3.810 Euro (2.490 Euro Kinderfreibetrag plus 1.320 Euro BEA-Freibetrag).

Günstigerprüfung

Diese Freibeträge werden im Rahmen der Steuerveranlagung aber nur gewährt, wenn die Steuerersparnis aus den Freibeträgen höher ist als das Kindergeld, wobei hier der Anspruch auf Kindergeld und nicht das tatsächlich erhaltene Kindergeld maßgebend ist. Ausrechnen muss man das allerdings nicht selbst. Das macht das Finanzamt, in der Steuersprache wird dieser Vorgang Günstigerprüfung genannt.

Achtung: In der Praxis gibt es zahlreiche Fälle, in denen die kindbedingten Vergünstigungen nicht gewährt werden, weil zwar ein anzurechnender "Anspruch auf Kindergeld" besteht, dieses de facto aber nicht gezahlt wurde. Und vor allem: Da die rückwirkende Auszahlung des Kindergeldes zudem per Gesetz auf sechs Monate begrenzt worden ist, kann oftmals auch das Kindergeld nicht mehr nachträglich realisiert werden. Anders ausgedrückt: Eltern, die vergessen haben, Kindergeld rechtzeitig zu beantragen, obwohl ihnen dieses zugestanden hätte, gehen nach derzeitiger Rechtslage (auch) bei der Einkommensteuer mehr oder weniger leer aus, da der "Anspruch auf Kindergeld“ angerechnet wird. Dadurch wird letztlich das Existenzminimum der Kinder besteuert. Aktuell gibt es aber Licht am Ende des Tunnels: Sehr versteckt im "Gesetz gegen illegale Beschäftigung und Sozialleistungsmissbrauch“ befindet sich eine gesetzliche Änderung, die die kindbedingten Vergünstigungen bei der Einkommensteuer betrifft. Aufgrund einer Änderung des § 31 EStG kommt es nun nicht mehr auf das zustehende, sondern auf das ausgezahlte Kindergeld an, wenn das Kindergeld zu spät beantragt worden und es damit nicht zur Auszahlung gekommen ist. Betroffene können dann wenigstes von den Freibeträgen bei der Steuerveranlagung profitieren.

(2019): Wie hängen Kindergeld und Kinderfreibetrag zusammen?

Wie lange habe ich rückwirkend Anspruch auf Kindergeld?

Um Kindergeld zu erhalten, ist ein Antrag zwingend erforderlich. Das Kindergeld ist stets schriftlich bei der zuständigen Familienkasse zu beantragen.

Vorsicht: Seit dem 1.1.2018 gilt für das Kindergeld eine spezielle Verjährungsregel mit einer Auszahlungsbeschränkung. Damit wurde die Auszahlungsfrist erheblich verkürzt: Das Kindergeld wird seither statt für die letzten vier Jahre rückwirkend nur für die letzten sechs Monate vor Beginn des Monats gezahlt, in dem der Antrag auf Kindergeld eingegangen ist.

Für die Berechnung der Freibeträge ist es unerheblich, ob Sie tatsächlich Kindergeld erhalten haben oder nicht. Wenn das Finanzamt im Rahmen der Günstigerprüfung die Höhe von Kindergeld und Kinderfreibetrag vergleicht, wird nicht Ihr tatsächlich erhaltenes Kindergeld erfasst, sondern lediglich Ihr Anspruch (siehe aber zur Neuregelung den Hinweis unten).

Bei der Einkommensteuerveranlagung prüft das Finanzamt, ob die Steuerersparnis aus dem Kinderfreibetrag und dem BEA-Freibetrag höher ist als das Kindergeld. Ist das der Fall, werden die Freibeträge berücksichtigt. Das Kindergeld wird dann bei der Berechnung der festzusetzenden Einkommensteuer hinzugerechnet.

Sind die Freibeträge geringer als das Kindergeld, bleibt es beim Kindergeld. Das Kindergeld ist also eine Art Vorauszahlung auf den möglichen Steuervorteil. Im Rahmen der Günstigerprüfung wird der Anspruch auf Kindergeld zugrunde gelegt, auch wenn faktisch kein Kindergeld ausgezahlt wurde. Auf diese Weise muss der Steuerbescheid nicht geändert werden, falls die Eltern einen Antrag auf Kindergeld nachträglich stellen.

Derzeit müssen Sie als Eltern also immer zuerst den Antrag auf Kindergeld stellen, auch wenn Sie darauf spekulieren, dass für Sie die Freibeträge günstiger ausfallen. Das Kindergeld wird in jedem Fall der Einkommensteuer hinzugerechnet.

Achtung: In der Praxis gibt es zahlreiche Fälle, in denen die kindbedingten Vergünstigungen nicht gewährt werden, weil zwar ein anzurechnender "Anspruch auf Kindergeld" besteht, dieses de facto aber nicht gezahlt wurde. Und vor allem: Da die rückwirkende Auszahlung des Kindergeldes zudem per Gesetz auf sechs Monate begrenzt worden ist, kann oftmals auch das Kindergeld nicht mehr nachträglich realisiert werden. Anders ausgedrückt: Eltern, die vergessen haben, Kindergeld rechtzeitig zu beantragen, obwohl ihnen dieses zugestanden hätte, gehen nach derzeitiger Rechtslage (auch) bei der Einkommensteuer mehr oder weniger leer aus, da der "Anspruch auf Kindergeld“ angerechnet wird. Dadurch wird letztlich das Existenzminimum der Kinder besteuert. Aktuell gibt es aber Licht am Ende des Tunnels: Sehr versteckt im "Gesetz gegen illegale Beschäftigung und Sozialleistungsmissbrauch“ befindet sich eine gesetzliche Änderung, die die kindbedingten Vergünstigungen bei der Einkommensteuer betrifft. Aufgrund einer Änderung des § 31 EStG kommt es nun nicht mehr auf das zustehende, sondern auf das ausgezahlte Kindergeld an, wenn das Kindergeld zu spät beantragt worden und es damit nicht zur Auszahlung gekommen ist. Betroffene können dann wenigstes von den Freibeträgen bei der Steuerveranlagung profitieren.

(2019): Wie lange habe ich rückwirkend Anspruch auf Kindergeld?

Welche dem Kindergeld vergleichbaren Leistungen muss ich angeben?

Generell steht allen Eltern Kindergeld zu, es gibt jedoch Ausnahmen, wenn Sie als Eltern schon andere finanzielle Leistungen erhalten. Diese müssen Sie hier in dieses Formular eintragen.

Besteht für Sie ein Anspruch auf Kinderzulage aus der gesetzlichen Unfallversicherung oder einer gesetzlichen Rentenversicherung, steht Ihnen kein Kindergeld mehr zu. Werden dem Kind im Ausland oder von einer zwischen- oder überstaatlichen Einrichtung Leistungen gezahlt, die mit dem Kindergeld vergleichbar sind, können Sie ebenfalls kein Kindergeld beanspruchen. Das Kind kann allerdings als Zählkind dazu beitragen, dass sich der Kindergeldanspruch für weitere Kinder erhöht.

Wenn der Kinderzuschuss oder die Kinderzulage zur Rente niedriger sind als das Kindergeld, wird die Differenz als Teilkindergeld gezahlt. Dies betrifft auch Leistungen, die Sie von einem anderen Mitgliedstaat der Europäischen Union, des Europäischen Wirtschaftsraumes oder der Schweiz erhalten.

Wichtig: Ansprüche auf Kindergeld müssen Sie auch angeben, wenn Sie im betreffenden Jahr gar kein Kindergeld erhalten haben. Beispielsweise, wenn Ihr Kind im Dezember eines Jahres geboren wurde, Sie das erste Kindergeld jedoch erst im Folgejahr erhalten. Auch wenn Sie getrennt leben und kein Kindergeld erhalten, weil dies zur Berechnung Ihrer Unterhaltsverpflichtung hinzugezogen wurde, müssen Sie die Hälfte des Kindergeldes als Ihren Anspruch angeben.

(2019): Welche dem Kindergeld vergleichbaren Leistungen muss ich angeben?

Mein Kind lebt bei meinem Ex-Partner, muss ich trotzdem Kindergeld angeben?

Wenn für ein Kind Anspruch auf Kindergeld besteht, bekommt der betreuende Elternteil das Kindergeld ausbezahlt. Wenn Sie jedoch von Ihrem Partner getrennt leben und dem Kind gegenüber unterhaltspflichtig sind, wird zur Berechnung des Unterhalts das Kindergeld zur Hälfte hinzugerechnet. Auf diese Weise profitieren Sie indirekt von der Hälfte des Kindergeldes.

Sie müssen deshalb in Ihrer Steuererklärung die Hälfte des Ihnen zustehenden Kindergeldes angeben. Von den 194 Euro (bis 30.6.) bzw. 204 Euro (ab 1.7.) monatlichem Kindergeld, das Ihnen im Jahr %2019VZ% zustehen würde, tragen Sie also monatlich 97 bzw. 102 Euro ein. Sind Sie das ganze Jahr über getrennt gewesen und hat der betreuende Elternteil in der gesamten Zeit das Kindergeld erhalten, geben Sie für 2019 für das erste Kind 1.194 Euro (6 mal 97 + 6 mal 102 Euro) an.

Hierzu ist es unwesentlich, ob Sie den vollen Unterhalt laut „Düsseldorfer Tabelle“ zahlen oder einen reduzierten Satz.

Tipp

Selbst wenn Sie als unterhaltspflichtiger Elternteil offiziell auf die Anrechnung des halben Kindergeldes verzichtet haben, wird Ihr Anspruch auf das halbe Kindergeld in die Günstigerprüfung mit einbezogen, in der das Finanzamt berechnet, ob das Kindergeld oder die Freibeträge vorteilhafter für Sie sind.

(2019): Mein Kind lebt bei meinem Ex-Partner, muss ich trotzdem Kindergeld angeben?

Was ist der Kinderfreibetrag?

Kindergeld und Kinderfreibetrag sind eine Steuerentlastung für die Ausgaben, die den Eltern durch die Kinder entstehen. Der Anspruch auf Kindergeld besteht von Geburt an automatisch, muss aber schriftlich beantragt werden. Es sind nicht - wie oftmals angenommen - die Kinder, die Anspruch auf das Kindergeld haben, sondern die Eltern bzw. Erziehungsberechtigten, die für das Wohl des Kindes verantwortlich sind.

Kindergeld

Das Kindergeld ist ein monatlich ausgezahlter Betrag, den Eltern meist von der Familienkasse überwiesen bekommen. Das Kindergeld muss nicht versteuert werden. Die Höhe des Kindergeldes richtet sich nach der Anzahl der Kinder.

Kinderfreibetrag

Der Kinderfreibetrag wird im Gegensatz zum Kindergeld nicht ausgezahlt. Der Freibetrag wird vom zu versteuernden Einkommen abgezogen. Dadurch wirkt er sich steuermindernd bei der Berechnung der Einkommensteuer aus. Das monatlich bereits ausgezahlte Kindergeld stellt eine Vorauszahlung auf den Kinderfreibetrag dar. Im Jahre 2019 beträgt der Kinderfreibetrag 4.980 Euro für zusammen veranlagte Eltern, ansonsten 2.490 Euro je Elternteil. Der BEA-Freibetrag (für Betreuungs-, Erziehungs- und Ausbildungsbedarf) beträgt 2.640 Euro.

Kindergeld und Kinderfreibetrag sind miteinander gekoppelt. Ob das Kindergeld oder der Kinderfreibetrag am Ende eines Steuerjahres für den Steuerpflichtigen günstiger ist, ermittelt das Finanzamt automatisch durch eine Günstigerprüfung.

Anspruch auf Kinderfreibetrag bzw. Kindergeld

Anspruch auf den Kinderfreibetrag haben die Erziehungsberechtigten von der Geburt des Kindes bis zum

- 18. Lebensjahr.

- 25. Lebensjahr, wenn sich das Kind noch in Ausbildung oder Studium befindet oder einen Freiwilligendienst leistet.

Wenn das Kind behindert ist und außerstande, sich selbst zu unterhalten, besteht der Anspruch auf Kindergeld oder Kinderfreibetrag zeitlich unbegrenzt.

(2019): Was ist der Kinderfreibetrag?

Wie viel Kindergeld kann ich bekommen?

Das Kindergeld ist nach der Anzahl der Kinder gestaffelt und beträgt:

Für minderjährige Kinder bis zur Vollendung des 18. Lebensjahres wird in jedem Fall Kindergeld gezahlt. Für volljährige Kinder besteht der Anspruch weiter bis zum 25. Geburtstag, solange sie in Ausbildung sind oder einen Freiwilligendienst leisten. Das Kindergeld wird ausgezahlt durch die Familienkassen der Bundesagentur für Arbeit. Angehörige des öffentlichen Dienstes oder Empfänger von Versorgungsbezügen bekommen das Geld i.d.R. direkt von ihren Arbeitgebern ausgezahlt.

Tipp

Ein Kind, für das Sie selbst kein Kindergeld beziehen, kann als so genanntes Zählkind den Kindergeldanspruch für Ihre weiteren Kinder erhöhen.

Beispiel: Ein Ehepaar hat drei gemeinsame Kinder, der Mann hat außerdem ein Kind aus einer vorhergehenden Beziehung. Das Kind lebt bei seiner leiblichen Mutter, die auch Kindergeld bezieht. Wenn nun die zweite Frau ihren Gatten als Berechtigten angibt, kann dessen erstes Kind als Zählkind mitgerechnet werden.

Die Eheleute erhalten nun zwar kein Kindergeld für dieses Kind, jedoch werden die weiteren Kinder als zweites, drittes und viertes Kind angerechnet. Übers Jahr hinweg bekommt die Familie dadurch 372 Euro mehr Kindergeld.

Hinweis: Aktuell hat der Bundesfinanzhof zu so genannten Zählkindern im Rahmen von nichtehelichen Lebensgemeinschaften wie folgt entschieden: Leben die Eltern eines gemeinsamen Kindes in nichtehelicher Lebensgemeinschaft zusammen und sind in deren Haushalt auch zwei ältere, aus einer anderen Beziehung stammende Kinder eines Elternteils aufgenommen, erhält der andere Elternteil für das gemeinsame Kind nicht den nach § 66 Abs. 1 EStG erhöhten Kindergeldbetrag für ein drittes Kind (BFH-Urteil vom 25.4.2018, III R 24/17).

(2019): Wie viel Kindergeld kann ich bekommen?

Existenzminimum: Sind die Kinderfreibeträge verfassungswidrig zu niedrig?

Das Existenzminimum von Kindern muss aus verfassungsrechtlichen Gründen von der Steuer freigestellt werden. Dies geschieht durch den Kinderfreibetrag und den BEA-Freibetrag (für Betreuung, Erziehung und Ausbildungsbedarf). Das Finanzamt prüft im Rahmen der jährlichen Steuerveranlagung automatisch, ob für die Eltern diese beiden Freibeträge oder das während des Jahres ausbezahlte Kindergeld günstiger sind

Während der BEA-Freibetrag seit 2010 unverändert 2.640 Euro beträgt, wird der Kinderfreibetrag nach vier Jahren Stillstand in den Jahren 2015 bis 2018 jährlich angehoben. Er beträgt 4.368 Euro (2010-2014), 4.512 Euro (2015), 4.608 Euro (2016), 4.716 Euro (2017), 4.788 Euro (2018), 4.980 (2019).

Das Finanzgericht Niedersachsen hatte im Februar 2016 ernstliche Zweifel an der Verfassungsmäßigkeit des Kinderfreibetrages für das Jahr 2014 geäußert. Er müsse statt 4.368 Euro mindestens 4.440 Euro betragen. Deshalb hätten die Eltern Anspruch auf Aussetzung bzw. Aufhebung der Vollziehung (Niedersächsisches FG vom 16.2.2016, 7 V 237/15).

Auch der Bundesfinanzhof hat zugestimmt, dass für das Jahr 2014 ein Antrag auf Aussetzung der Vollziehung gerechtfertigt sei, soweit er sich auf einen Betrag von 72 Euro bezieht, um den der Kinderfreibetrag zu niedrig ist (BFH-Beschluss vom 21.7.2016, V B 37/16).

Aktuell hat das Finanzgericht Niedersachsen noch einmal nachgelegt: Der Kinderfreibetrag sei nicht nur im Jahre 2014 verfassungswidrig zu niedrig gewesen, sondern überhaupt sei die gesamte Berechnungsmethode des Kinderfreibetrages verfassungswidrig - und deshalb der Freibetrag auch in anderen Jahren zu niedrig. Das Gericht hat daher ein Klageverfahren ausgesetzt und dem Bundesverfassungsgericht die Frage vorgelegt, ob die gesetzliche Regelung zur Höhe der Kinderfreibeträge verfassungswidrig ist (FG Niedersachsen vom 2.12.2016, 7 K 83/16).

- Bei der Ermittlung des zu versteuernden Einkommens muss ein Betrag in Höhe des Existenzminimums steuerfrei bleiben. Auf den Teil des Einkommens, den man bei Bedürftigkeit als Sozialleistung erhalten würde, darf keine Einkommensteuer erhoben werden. Die Höhe des Existenzminimums wird alle zwei Jahre von der Bundesregierung ermittelt.

- Der nach einer Durchschnittsberechnung vom Gesetzgeber festgelegte Kinderfreibetrag legt für alle Kinder ein sächliches Existenzminimum zugrunde, das niedriger ist als der sozialhilferechtliche Regelbedarf eines Kindes ab dem 6. Lebensjahr. Das gilt auch für ältere oder volljährige Kinder, die z.B. wegen einer Ausbildung oder als behinderte Kinder zu berücksichtigen sind.

- Die Finanzrichter bemängeln, dass der Kinderfreibetrag altersunabhängig gestaltet ist, während die sozialhilferechtlichen Regelbedarfe für Kinder altersabhängig seien und mit zunehmendem Lebensalter des Kindes stiegen. Bei der Ermittlung des Kinderfreibetrages wird lediglich ein durchschnittliches Existenzminimum von 258 Euro pro Monat angesetzt, das unter dem Sozialleistungsanspruch eines sechsjährigen Kindes liegt (Regelsatz 2014: monatlich 261 Euro).

- Die Finanzrichter kritisieren grundsätzlich die Berechnung des Kinderfreibetrages, weil für ein volljähriges Kind dasselbe Existenzminimum gilt wie für ein minderjähriges Kind, aber nicht wie für einen Erwachsenen. Dies sei weder sachgerecht noch folgerichtig und damit nicht mehr vom Gestaltungsspielraum des Gesetzgebers gedeckt. Deshalb müsse der Kinderfreibetrag für die jüngere Tochter um 444 Euro und für die ältere Tochter um 1.346 Euro höher sein.

Das Bundesverfassungsgericht entscheidet:

Jetzt muss das Bundesverfassungsgericht entscheiden - aber das kann locker drei bis vier Jahre dauern. Die Entscheidung hat Bedeutung für alle Eltern, die für ihre Kinder einen Anspruch auf Kindergeld oder einen Kinderfreibetrag haben. Eine Erhöhung der Kinderfreibeträge wirkt sich nicht nur bei solchen Steuerzahlern aus, für die der Kinderfreibetrag günstiger ist als das Kindergeld, sondern betrifft alle, weil die Kinderfreibeträge immer bei der Festsetzung der Kirchensteuer und des Solidaritätszuschlages berücksichtigt werden.

(2019): Existenzminimum: Sind die Kinderfreibeträge verfassungswidrig zu niedrig?